- La mondialisation touche aussi le marché de l’emploi

Il y a encore quelques années, la “guerre pour les talents” était nationale, voir Européenne, les startups luttaient avec les grandes entreprises dans un périmètre restreint.

Aujourd’hui, avec un marché de l’emploi de plus en mondialisé, les startups françaises, doivent faire face à une concurrence encore plus accrue.

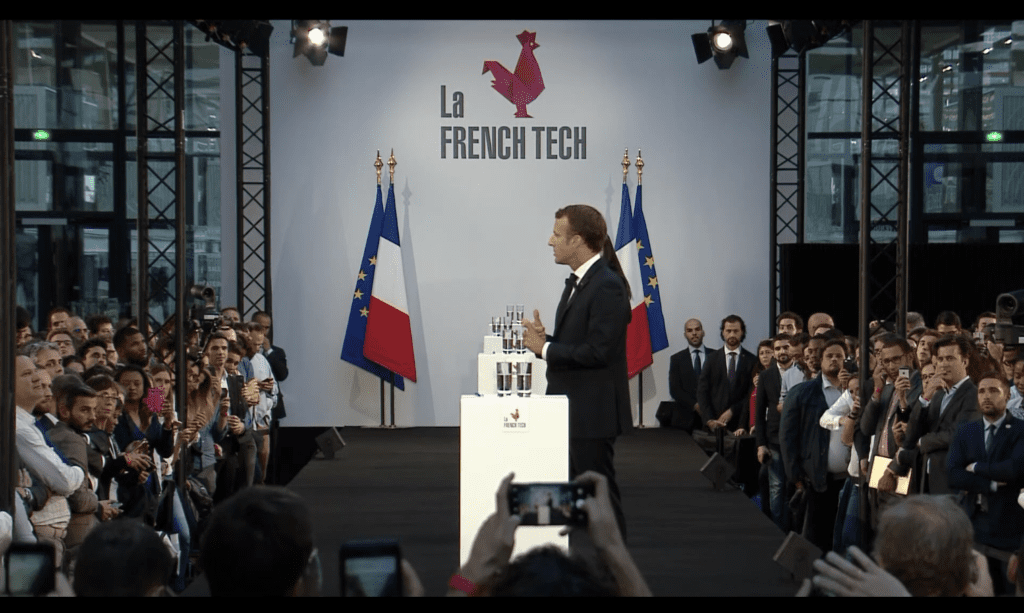

En Octobre 2018 à Station F, le Président français, dans son discours, citait les talents parmi les quatre défis les plus importants de la French Tech pour continuer de faire grandir l’écosystème.

Nos équipes font partie des piliers de nos startup, et ce, quel que soit le stade de développement.

Pour lever des fonds, ou en phase de scale up, attirer, motiver et fidéliser des talents est l’une des clés de la réussite.

Il existe quatre principaux leviers pour recruter et retenir les collaborateurs:

- la vision stratégique,

- le salaire,

- la culture d’entreprise

- et un instrument financier permettant d’intéresser les employés aux résultats de l’entreprise: les stock options.

- Que sont les stocks options? Petit rappel

Les stock options (options sur titre en français), donnent le droit, le choix, une fois acquis, à son bénéficiaire de souscrire à une action de la société à un prix fixé d’avance. C’est à dire que le salarié qui se voit attribuer des stock options, aura la possibilité d’acheter, dans le futur, des actions de la société à un prix fixé aujourd’hui.

Outil phare dans la gestion des talents dans la Silicon Valley, les stock options ont pourtant mauvaise presse et on compte nombre d’exemples où les stock options ont fait scandale.

Les stock options ont pour but d’aligner les intérêts des fondateurs, investisseurs et employés. Qu’en est-il en France?

Généralisons (juste) un peu… Le manque d’exemples de réussite dans l’hexagone couplé avec une mauvaise connaissance et avec “la nature non liquide” des stock options ne les rendent souvent pas très attractifs.

*Du côté des employés, une mauvaise connaissance ou de mauvaises expériences (on en a tous autour de nous ou lu des témoignages) et deux façons de penser: ou bien “je vais devenir millionnaire” ou bien “ça ne sert à rien”. (Nous avons réalisé une étude sur 150 employés qui montre que les salariés estiment que leur connaissance en moyenne sur les stock options est de 4.5/10).

Certains candidats qui se voient proposer des stock options, pensent que c’est un subterfuge pour qu’ils soient moins bien payés que ce qu’ils le devraient.

De plus, alors qu’aux Etats Unis les employés ayant gagné beaucoup d’argent grâce aux stock options sont nombreux (et médiatisés), en France les exemples sont (très) limités. On peut par exemple citer l’histoire de Bonnie Brown qui est devenue millionnaire alors qu’elle avait rejoint Google en tant que masseuse à temps partiel ou la rémunération d’Elon Musk chez Tesla qui est uniquement composée de stock options (pas de salaire, pas de bonus!).

Enfin, les stock options dans les entreprises non cotées ne sont pas liquides. On constate que les entreprises restent privées (c’est à dire qu’elles ne rentrent pas en bourse) plus longtemps qu’auparavant. Et les collaborateurs, qui ont un âge moyen de 32 ans, souhaitent monétiser leurs stock options acquis pour financer l’achat d’une maison ou pour se marier. Le temps d’attente est trop long et n’oublions pas l’adage français: “un tiens vaut mieux que deux tu l’auras”. Les candidats préfèrent donc bien souvent recevoir un salaire plus important que de recevoir des stock options.

* Et du côté des fondateurs?

Pour un fondateur, la distribution de stock options est un dilemme:

- soit il alloue trop de stock options aux collaborateurs et cela réduira la part qu’il détient,

- soit il en alloue trop peu et sa politique de recrutement s’en verrait affectée: les candidats, notamment avec beaucoup d’expérience, trouveront que le package de rémunération est trop bas pour prendre le risque de rejoindre la société

Notre étude a également montré que les fondateurs ont souvent une vue partielle des stock options, limitées à celle qui leur est donnée par leurs investisseurs.

*Et quid des investisseurs?

La réponse au dilemme du fondateur est souvent donnée par les investisseurs qui imposent au fondateur un % du capital réservé aux stock options. Bien souvent, les pactes d’actionnaires utilisés sont des modèles pré-existants, standardisés. Souhaitant protéger leurs investissements, les VCs ajoutent des clauses qui ne sont pas nécessairement profitables aux employés.

On le voit, la situation est confuse de tous côtés : alors que les stock options ont pour but d’aligner les intérêts de toutes les parties, leur utilisation actuelle est ou peut être contre-productive. Et les stock options dans la stratégie des startups pour retenir ou fidéliser les talents passe souvent au second plan.

- Pourtant la France a mis en place des dispositifs intéressants et la valeur des stock options est de plus en plus importante. Et ce n’est pas la jeune génération qui va s’en plaindre.

Contrairement à certains pays Européens, la France a un mécanisme de stock options très attractif: les Bons de Souscription de Parts de Créateur d’Entreprise (BSPCE), les Bons de Souscription d’Actions ( BSA) ou les Attributions gratuites d’actions (AGA): les “stock options à la française”.

Les BSPCE sont les outils les plus adaptés aux startups et donc les plus utilisés par ce type d’entreprise.

Ces bons de souscriptions représentent un coût nul pour l’entreprise pour les émettre et sont, par rapport à d’autres pays faiblement taxés. Si si, vous avez bien lu, dans la même phrase “France” et “taxe” font bon ménage!

On constate aussi des levées de fonds de plus en plus importantes, portées par nos scale ups qui sont très solides et en France le nombre de licornes (société privée avec une valorisation de plus d’un milliard) ne cesse d’augmenter.

Nos sociétés se portent bien (même avec la crise du Covid, de très belles levées de fonds sont réalisées);

Et nos collaborateurs alors?

Il y a quelques décennies, faire carrière dans une société était très important. Aujourd’hui les employés changent plus fréquemment de job. Et une tendance, très présente parmi les jeunes générations, se dessine: avoir du sens dans leur entreprise et être impliqués.

Donner la possibilité à ses collaborateurs d’être financièrement concernés et partager la valeur créée paraît donc important pour mieux engager ses talents.

- Tout n’est pas perdu! Pour (ré)aligner les intérêts, il y a des pistes à explorer en France:

Chez B3GIN nous pensons que la valeur partagée est un concept clé dans la réussite des startups et nous aidons les employés à mieux comprendre les stock options.

On peut citer quelques pistes qui peuvent redorer le blason des stock options:

- Des clauses simples et transparentes dans le pacte d’actionnaire (par exemple, s’abstenir d’avoir une clause de bad leaver dans le pacte)

- Avoir un plan de communication et de formation sur les stock options

- Avoir un plan de stock options qui tient compte des profils dans la société, du secteur d’activité et des objectifs de la société

En résumé: les stock options, un concept qui, s’il est bien travaillé, expliqué et mis en place devient un pari gagnant-gagnant.

Pour aller plus loin: Tout savoir sur les BSPCE, Bons de Souscription de Parts de Créateur d’entreprise